Los grandes bancos y la crisis

Orlando Delgado Selley

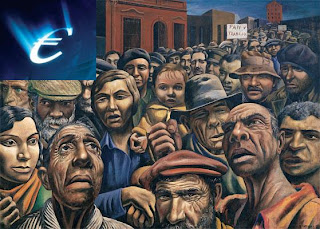

El acuerdo Sarkozy-Merkel del domingo pasado garantizando la recapitalización de los bancos europeos afectados por la crisis de deuda, ratifica que para ellos la prioridad no es la gente, sino los bancos. Tras la quiebra de Dexia, un importante banco franco-belga-luxemburgués, los gobernantes europeos están a punto de decidir que el proyecto social europeo ha muerto para que los bancos vivan.

Hace 50 meses estalló la burbuja inmobiliaria. Los grandes bancos centrales primero pensaron que era como los estallidos de otras burbujas y que podía resolverse inyectando liquidez en los mercados financieros. Tras inyecciones generosas fue quedando claro que esta vez se trataba de un problema mayor, asociado al funcionamiento del sector financiero. Lo que estalló, en realidad, fue la forma de funcionamiento de los bancos, tanto comerciales como de inversión, junto con un novedoso sistema financiero, la banca en la sombra, que surgió para operar al margen de una regulación de por sí laxa. En unos cuantos meses la recesión se generalizó en las grandes economías, impactando a las emergentes.

Prácticamente todos los gobiernos del mundo entendieron que era indispensable tomar medidas para detener la recesión. Entendieron que, además, las intervenciones fiscales tenían que ser coordinadas mundialmente. El G-20 acordó cuantiosos planes fiscales destinados a revertir el momento recesivo de la crisis. Hubo programas de rescate de las empresas bancarias en los que se utilizaron recursos públicos para salvar intereses privados. La ola privatizadora neoliberal imperante, vigente pese a la crisis, impidió que los gobiernos exigieran que los bancos rescatados pasaran al control gubernamental. Así, los grandes bancos lograron subsistir como negocios privados.

Dos años después de aquel agosto negro en 2007, las economías desarrolladas superaron la recesión gracias a los programas fiscales y monetarios aplicados. Poco a poco el resto de las economías del mundo fueron teniendo resultados positivos en la producción, sin que se presentaran problemas significativos en los precios. El FMI advirtió que había que mantener los estímulos fiscales en tanto no se consolidara la recuperación. Pese a estos llamados, los bancos europeos exigieron que países sobre endeudados garantizaran el cumplimiento de sus obligaciones crediticias. Grecia, primero, y luego Irlanda y Portugal, tuvieron que ser rescatados por la Unión Europea para asegurar que cubrieran sus pagos con los bancos acreedores. A cambio tuvieron que reducir drásticamente el gasto social.

Todo 2010 en Europa fue imponiéndose como prioridad reducir el déficit fiscal y la deuda pública. Los mercados, esto es, los grandes inversionistas globales, ayudados por las calificadoras, se impusieron a los gobiernos. Esta decisión política afectó al crecimiento económico y a la población que había sido protegida de los impactos de la crisis con la cobertura estatal. La austeridad fiscal y las privatizaciones buscaban generar espacio presupuestal para cumplir con los bancos acreedores. El proyecto social europeo incluyente y solidario fue perdiendo su definición, convirtiéndose en uno desigual y concentrador.

Se protegió a los bancos y a sus dueños con los recursos que antes se destinaban para la población más golpeada. Los bancos europeos, sin embargo, fuertemente comprometidos con las deudas soberanas demandaron mayores intereses, dificultando el cumplimiento de los programas de contención fiscal. En 2011 los problemas se han agravado. La recuperación económica no se consolidó, de modo que la nueva prioridad redujo sustancialmente el crecimiento, complicando el cumplimiento de las metas fiscales.

Se han ampliado los problemas de la zona euro, abarcando a España e Italia, lo que ha cuestionado la viabilidad de la moneda única. El eje franco-alemán ha ido respondiendo con lentitud a la crisis de deuda soberana, contribuyendo con ello al incremento de las dificultades. La segunda vuelta del rescate griego, aprobada hace meses por los gobiernos y aún pendiente de aprobación parlamentaria en algunos países, ha demostrado que las dificultades no fueron resueltas y que es indispensable restructurar esa deuda, reconociendo pérdidas bancarias. Aunque todavía es posible que subsista el proyecto social europeo, esto no ocurrirá con esos gobernantes.

Comentarios

Publicar un comentario

Deja tu comentario: